Author

L’assurance-crédit et la self-insurance sont deux modes par lesquels les entreprises appréhendent la gestion de leur risque crédit lors de l’attribution de condition de paiement à leurs clients B2B Dans ce blog, nous examinons de plus près les deux approches et constatons que l'assurance-crédit offre plusieurs avantages, tandis que l'auto-assurance est peut-être mieux décrite comme "ne pas être assuré" et comporte un certain nombre de coûts cachés en plus des risques commerciaux.

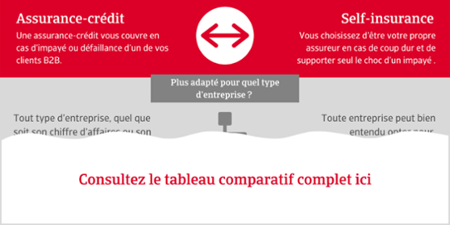

Cliquez sur l'image pour le tableau comparatif complet.

Cliquez sur l'image pour le tableau comparatif complet.

Qu’est-ce une assurance-crédit ?

L'assurance-crédit couvre le risque de non-paiement par vos clients. La plupart des polices indemnisent jusqu'à 90% des créances irrécouvrables, et certains assureurs (dont Atradius) incluent des services de recouvrement professionnels dans le cadre de la police. Cela signifie que vous augmentez vos chances de récupérer le montant total de vos factures impayées. Les assureurs-crédit fondent leurs décisions en matière de limites de crédit sur des connaissances approfondies et des informations provenant de millions d'entreprises sur tous les marchés du monde. En tant que titulaire d'une police d'assurance-crédit, vous avez également accès à cette connaissance du marché et pourrez utiliser ces informations pour soutenir vos propres décisions stratégiques et commerciales.

90%

Les polices d'assurance-crédit d'Atradius indemnisent jusqu'à 90 % de la dette et offrent des services professionnels de recouvrement de créances dans le cadre de la police.

Quels sont les avantages de l'assurance-crédit ?

- Confiance et flexibilité des entreprises

L'assurance-crédit vous donne l'assurance que vous serez payé même si votre client fait faillite. Outre la tranquillité d'esprit, elle peut vous fournir un filet de sécurité pour explorer de nouveaux marchés et activer des prospects, sans exposer votre entreprise à des risques inutiles. En pratique, cela signifie que vous pouvez offrir des conditions de crédit attrayantes sur un marché concurrentiel. - Moteur de croissance

L'assurance-crédit vous donne la possibilité d'agir rapidement lorsqu'une nouvelle opportunité de vente se présente, ce qui permet à votre entreprise de se développer plus rapidement. Une étude récente d'Atradius a révélé que les entreprises disposant d'une assurance-crédit commercial ont connu une croissance deux fois plus rapide que le PIB moyen. Une indication claire de la puissance de l'assurance-crédit en tant que moteur de la croissance des entreprises. - Connaissance du marché

Lorsque vous souscrivez une assurance-crédit, vous achetez également les connaissances et la perspicacité de l'équipe d'analystes de crédit de l'assureur. Avec des experts sur le terrain dans presque tous les marchés du monde, Atradius a accès à des informations de marché actualisées sur des millions d'entreprises dans le monde. Si votre client est en retard dans le paiement de ses autres fournisseurs, nous vous le ferons savoir immédiatement. Cette analyse du risque de crédit peut aider votre entreprise à prendre des décisions stratégiques importantes concernant les conditions de crédit pour les clients et les prospects, et peut vous aider à renforcer vos propres processus de gestion du crédit. - Augmentation du fonds de roulement

Les retards de paiement peuvent entraver la trésorerie. Même si votre client finit par vous payer, les retards de paiement peuvent réduire vos liquidités. Votre assureur-crédit peut vous aider à libérer des fonds de roulement pour investir dans votre entreprise, car le processus de recouvrement commence peu de temps après qu'une facture est en souffrance.

Le maintien de la relation avec votre acheteur est une priorité et nous constatons souvent que l'intervention d'Atradius Collections permet de régler les factures en souffrance. Avec moins de créances en souffrance, vous avez un accès immédiat à vos propres fonds pour investir dans votre entreprise. - Un meilleur accès au financement

De nombreuses banques et prêteurs préfèrent les entreprises disposant d'une assurance-crédit et peuvent leur offrir un meilleur accès au financement, ou parfois même des taux plus avantageux, que les entreprises ne disposant pas d'une telle garantie. Certaines banques insistent sur l'assurance-crédit pour les entreprises dans le cadre de leurs conditions de prêt. - Rapport qualité-prix

Bien que les polices individuelles varient en fonction de la taille et du niveau de risque, la plupart des primes d'assurance-crédit coûtent entre 0,20 et 0,25 eurocent pour chaque tranche de 100 € de chiffre d'affaires assurable. Il peut s'agir d'un moyen rentable de gérer le risque financier, surtout si on le compare à d'autres outils de gestion du risque tels que les lettres de crédit ou l'affacturage, qui peuvent être coûteux et n'ont pas la portée de votre police d'assurance-crédit. En cas d'insolvabilité d'un acheteur, l'assurance-crédit peut être nettement plus avantageuse que l'auto-assurance lorsqu'il s'agit de récupérer les recettes perdues. - Recouvrement de créances pour les entreprises

L'assurance-crédit Atradius inclut le recouvrement B2B dans le cadre de la police. Cela signifie que votre créance peut être recouvrée dans son intégralité sans frais supplémentaires.

Atradius Collections couvre 96% des pays, avec un réseau international de professionnels locaux du recouvrement qui parlent la langue de vos débiteurs et se conforment aux lois et pratiques locales pour recouvrer les sommes dues. - Amélioration des relations commerciales

Grâce à la sécurité de l'assurance-crédit, votre entreprise peut offrir des conditions de crédit plus compétitives que les entreprises qui ne sont pas assurées. Cela peut vous aider à établir une relation positive avec vos clients.

En outre, Atradius dispose de solides processus de gestion du crédit et peut intervenir rapidement pour soutenir votre client, par exemple par le biais d'arrangements de plans de paiement afin que les affaires puissent se poursuivre même en période de stress économique.

Quels sont les inconvénients de l'assurance-crédit ?

Nous ne pensons pas que l'assurance-crédit présente des inconvénients. Cependant, nous sommes à l'écoute des préoccupations du marché et nous savons qu'une raison courante invoquée par certaines entreprises pour éviter l'assurance-crédit est le coût. Il s'agit toutefois d'une idée fausse, et les entreprises devraient peut-être se demander si elles peuvent se permettre de faire des affaires sans assurance-crédit.

Par exemple, une perte de 100 000 euros sur une marge de 10% nécessiterait 1 million d'euros d'affaires supplémentaires pour être compensée. Une autre raison que les entreprises donnent parfois pour ne pas utiliser l'assurance-crédit est que certains assureurs-crédit imposent une lourde charge administrative à l'assuré. Cependant, chez Atradius, nous avons adopté la numérisation pour faciliter la gestion des polices d'assurance-crédit par les entreprises.

Nous entendons également les entreprises se plaindre de l'arbitrage des risques, généralement lorsqu'une demande de limite de crédit est rejetée. Chez Atradius, cependant, cela se produit rarement. Nous sommes plus susceptibles d'entendre des remerciements pour un refus de crédit parce que nous essayons toujours d'expliquer clairement notre processus de décision, ce qui peut fournir des informations précieuses sur le marché à nos clients. Nous nous efforçons de travailler en partenariat avec nos clients pour les aider à prendre des décisions éclairées.

€ 1 000 000

Pouvez-vous vous permettre de faire du commerce sans assurance-crédit ? Par exemple, une perte de 100 000 € avec une marge de 10 % nécessiterait 1 million d'euros de chiffre d'affaires supplémentaire pour compenser la perte subie.

Qu'est-ce que cela implique d'être une entreprise auto-assurée

Les entreprises qui s'assurent elles-mêmes choisissent effectivement d'assumer les conséquences d'un défaut de paiement. À bien des égards, une meilleure description serait de les désigner comme des entreprises qui choisissent de ne pas être assurées. Si elles gèrent activement le risque financier, certaines entreprises auto-assurées peuvent être en mesure de mettre de côté un fonds de roulement pour assurer la continuité des activités en cas d'insolvabilité d'un client important.

Cependant, la réalité montre qu'un nombre surprenant d'entreprises ne mettent pas de fonds de côté pour compenser le non-paiement des factures. Lorsqu'un gros client ne paie pas, ces entreprises doivent trouver et financer leur propre procédure de recouvrement (souvent coûteuse), et si elles ne parviennent pas à recouvrer la dette, elles doivent assumer elles-mêmes la perte.

L'auto-assurance consiste en réalité à "ne pas être assuré".

Pourquoi certaines entreprises pratiquent-elles l'auto-assurance ?

Les entreprises sans assurance n'ont pas de coût pour les primes. Toutefois, si vous n'assurez pas vos débiteurs, il se peut qu'un client ne soit plus en mesure de payer, ce qui peut nuire à votre entreprise, voire la faire couler, et il est donc difficile de considérer l'absence d'assurance comme un avantage.

Quels sont les inconvénients de l'auto-assurance ?

Les équipes de gestion crédit et financiers des entreprises non assurées peuvent être confrontées à des décisions commerciales potentiellement importantes sans avoir accès à des informations précieuses sur le marché. Cela entraîne toute une série d'inconvénients, allant d'une attitude plus prudente des entreprises par rapport à leurs concurrents (qui risquent de passer à côté de précieuses opportunités de vente) à un ralentissement de la croissance et à un risque accru de pertes importantes et dommageables.

Des informations de marché actualisées et de haute qualité fournies par votre assureur-crédit peuvent aider votre entreprise à réagir rapidement à une opportunité tout en évitant les transactions qui pourraient présenter un niveau de risque inacceptable.

Les équipes de gestion crédit et financiers des entreprises non assurées pourraient être confrontées à des décisions commerciales potentiellement importantes sans avoir accès à des informations précieuses sur le marché.

Vous souhaitez discuter des possibilités que l'assurance-crédit peut offrir à votre entreprise avec l'un de nos collègues ?

Check liste des risques de défaut

Notre check liste des risques de défaut vous donne un aperçu instantané des risques potentiels pour votre entreprise.